Разделы сайта

Выбор редакции:

- Роль городов в современной мировой экономике

- Реферат: Венчурное финансирование инновационных проектов Основными составляющими успешного становления венчурного бизнеса являются

- Национальный состав пермского края на

- От светского льва до камерного петушка

- Реферат: Валовый внутренний продукт и его структура

- Доверенность в банк от юридического лица: как правильно написать

- Транспортный налог: проводки по бухгалтерии Начислить транспортный налог в 1с 8

- Как отразить в учете приобретение гсм по топливным картам

- Что такое "прямые выплаты" от ФСС и в каких регионах выплачивают такие пособия?

- Оперативный займ «911» делает жизнь легче Коротко о компании

Реклама

| Коэффициент оборачиваемости дебиторской задолженности выводы. Оборачиваемость дебиторской задолженности – формула расчета по балансу, коэффициент, период в днях |

Понятие дебиторской задолженностиПод дебиторской задолженностью подразумевают сумму, которая выплачивается организации за предоставленные услуги или проданные товары. Как следует из статьи 128 Гражданского кодекса РФ , это имущественное право.

Данный вид активов может быть:

Нормальным этот вид активов считается в случае, когда определенный товар или услуга уже находится в собственности покупателя, но еще не наступил срок выплаты. Второй вариант – когда предоставлен аванс за продукцию, но полная оплата не произведена. Просроченный актив характеризуется тем, что установленная плата не предоставлена в срок по договору. Для последнего случая возможны следующие варианты – сомнительная и безнадежная задолженность. Первая определяется п. 1 ст. 266 Налогового кодекса и считается таковой, когда:

Безнадежной становится сомнительная задолженность, не погашенная в срок исковой давности. Она может стать таковой ввиду либо ее . Предоставляя в кредит средства, компания идет на определенный риск. Объективная оценка финансового положения контрагента поможет предельно снизить эти риски. Почему средства удерживаются от оборотаОсновная причина задержки выплат стоимости услуг или товаров – продажи в кредит. Здесь переход права собственности на продукцию и получение денежных средств за нее происходят не одновременно. Для сохранения финансового баланса предприятия, от бухгалтерского отдела требуется строго контролировать своевременность выплат со стороны контрагентов и подготавливать соответствующую .

Возникновение ее имеет объяснение как со стороны кредитора, так и со стороны должника.

Находящиеся в составе задолженности средства удерживаются от оборота. Это может отрицательно сказываться на финансовых показателях организации. Динамика удержанных средств должна постоянно контролироваться и при необходимости корректироваться. Как характеризуется оборачиваемостьПоказатель оборачиваемости дает представление о том, как скоро погашается дебиторская задолженность компании. Коэффициент отражает частоту получения оплаты услуг или продукции, равной по объему среднему остатку невыплаченных средств. По данным сведениям можно делать выводы, насколько эффективна политика компании в отношении активов, контрагентов и продаж в кредит.

Дебиторская задолженность компании может меняться как в сторону увеличения, так и в сторону уменьшения. Чтобы увеличить коэффициент оборачиваемости, предприятие:

Для снижения удержанных от оборота активов, организации уделяют особое внимание финансовым показателям предприятия-контрагента. В зависимости от уровня риска при заключении сделок выделяют три типа политики компании.

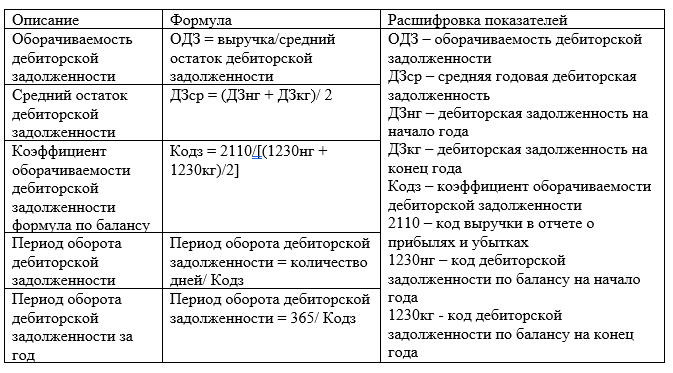

Какую формулу использовать для расчета коэффициентаЧтобы вычислить коэффициент оборачиваемости, потребуется одна простая формула. Он равен отношению полученной выручки к среднему значению деб. зад. Последний показатель находится путем деления суммы значений задолженности на начало и на конец расчетного периода на два.

Иногда, помимо коэффициента, требуется рассчитать период оборота. Этот показатель отражает, за сколько времени задолженность переходит в денежные активы. Период равен отношению 365 к коэффициенту оборачиваемости. Существует ли нормальное значение коэффициентаДля значений оборачиваемости отсутствуют строгие нормативы. На их формирование влияют особенности отраслевой направленности предприятия. Увеличение коэффициента положительно сказывается на финансовом состоянии организации. Такой факт говорит о высоком темпе погашения контрагентами деб. зад.

Расчет коэффициента на примереДля примера можно рассчитать коэффициент оборачиваемости для фирмы, отчетный период 1 месяц. Задолженность на начало месяца составила 8200 рублей, доходы 7600 рублей, полученная выгода 5750 рублей. Основываясь на этих данных, рассчитывают деб. зад. на конец отчетного периода (в данном случае месяца):

Расчет среднего значения ДЗ и других показателей может проводиться поквартально. Как анализируют состояние активовАнализ состояния денежных активов и изменений в динамике показывает финансовый баланс организации. Оценку стоит проводить по нескольким алгоритмам.

Для объективной оценки показателей фирмы стоит провести исследование средних показателей предприятий этой отрасли. Чтобы сравнить результаты деятельности, полезно рассмотреть показатели организаций, занимающих первые ступеньки.

Расчет коэффициента может потребоваться , коммерческому директору, сотрудникам отдела продаж или менеджерам. Этот показатель демонстрирует эффективность работы с контрагентами. Если значение выросло, значит, либо растут объемы продаж, либо снижается дебиторская задолженность. Увеличивающийся коэффициент оборачиваемости говорит о финансовой стабильности компании. Повышение указывает на быстрое получение средств за предоставленные услуги или проданную продукцию. Перечисленные выплаты в дальнейшем привлекаются к обороту компании либо идут на покрытие долгов. Анализ рабочего капитала часть 2 дебиторская задолженность в QlikView анализ дебиторки дебиторской

Что такое оборачиваемость дебиторской задолженности по балансу и как ее рассчитать. Дебиторская задолженность — это те деньги, которые компании задолжали контрагенты. Это могут быть заемные средства или пока не поступившая оплата за товары, работы или услуги. Оборачиваемость дебиторской задолженности говорит о том, за какой срок погашаются обязательства перед кредитором. Проще говоря, как скоро предприятие получает оплату за проданные товары от покупателей. Этот показатель характеризует финансовую устойчивость компании. Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за год предприятие получило от покупателей деньги в размере среднего остатка неоплаченной задолженности. Он говорит о том, насколько эффективно юрлицо ведет работу по взысканию дебиторки, какова его политика по продажам в кредит и т.д. Далее расскажем, как рассчитать оборачиваемость дебиторской задолженности. Это важно, поскольку от нее зависит платежеспособность компании и ее финансовая устойчивость. Кроме того, расчет и анализ позволяют выработать оптимальную кредитную политику без риска утраты активов юрлица и сделать выводы о размерах годового оборота средств. Оборачиваемость дебиторской задолженности характеризуют 2 показателя:

Для анализа следует учитывать и другие показатели. Например, выручку от продаж товара. Дебиторка может увеличиваться или уменьшаться в зависимости от того, растет или снижается объем дохода от реализации. Также важен среднеотраслевой показатель. На практике его сравнивают с коэффициентом оборачиваемости дебиторской задолженности конкретного юрлица. От этого зависит дальнейшая политика. Если коэффициент растет, предприятие должно задуматься о приостановке или сокращении продаж в кредит, если уменьшается, реализацию таким способом можно возобновить. Период погашения долгов дебиторами также необходим для расчета оборачиваемости дебиторской задолженности. Его высчитывают как частное от срока (обычно года) и выручки, которая за этот период была получена. Чем выше показатель, тем более строгую политику следует вести предприятию с дебиторами. Коэффициент оборачиваемости показывает, сколько оборотов в среднем делают за период средства, которые считаются дебиторкой. Для выработки кредитной политики и стратегии работы с должниками нужно не менее 3 лет постоянного анализа. Важна и доля дебиторской задолженности в оборотных активах. Она высчитывается как частное от дебиторки и оборотных активов, умноженное на 100%. Отдельно рассчитывается доля просроченных долгов дебиторов и дается классификация дебиторки по срокам давности. Показатель оборачиваемости дебиторской задолженности говорит о том, как она изменяется, растет или уменьшается. Компании стремятся увеличить его. Этой цели можно достичь несколькими способами:

Для этого достаточно выдавать займы компаниям только после проверки их стабильности. Кредитную политику компании можно разделить на несколько типов:

В первом случае фирма не дает средства в долг и не продает товары таким образом. В последнем кредитные деньги контрагентам направляются довольно часто. Требования к заемщикам при этом минимальны. Коэффициент оборачиваемости дебиторской задолженности рассчитывается в рамках анализа устойчивости компании на рынке в условиях конкуренции. Он показывает, насколько фирма активно собирает долги. Его снижение говорит о том, что число кредитуемых контрагентов или неспособных заплатить покупателей выросло. Обратите внимание! Чем ниже коэффициент, тем больше у предприятия потребность в оборотном капитале, который необходим для эффективной работы. Как рассчитать оборачиваемость дебиторской задолженности?Оборачиваемость дебиторской задолженности рассчитывается по формуле: Коб = Оп / ДЗсг. Объем продаж за год в денежном выражении следует разделить на задолженность дебиторов в среднем за год. К задолженности на начало года прибавляют сумму на конец долга и получившееся число делят на 2. Оборачиваемость дебиторской задолженности можно определить в днях. Для этого среднегодовую дебиторку делим на выручку от реализации за год, полученное число умножаем на число дней в отчетном периоде (например, на 365 для года). Мы рассмотрели формулу расчета дебиторской задолженности. Перейдем к тому, как определить ее без погрешности. Для этого следует:

Пример расчета оборачиваемости дебиторской задолженностиРассмотрим оборачиваемость дебиторской задолженности на конкретном примере. Возьмем следующие показатели:

Сначала по каждому кварталу рассчитаем оборачиваемость дебиторской задолженности по формуле. Для этого к задолженности предыдущего периода прибавляем долг текущего и делим получившееся число на 2. Получаем:

Мы видим увеличение оборачиваемости дебиторской задолженности. Период оборота дебиторской задолженностиЕсли мы знаем показатель оборачиваемости дебиторской задолженности, можно определить период, который необходим компании для того, чтобы получить назад все свои деньги от должников. Чтобы рассчитать период оборота, используем формулу: Псб = ДЗсг / Оп × Дн. Среднегодовую дебиторку делим на объем продаж в отчетном периоде. Если нужно определить этот показатель в днях, в знаменатель добавляется число дней в периоде расчета. Анализ оборачиваемости дебиторской задолженностиМы рассмотрели, как рассчитывается оборачиваемость дебиторской задолженности. Перейдем к вопросу о том, как следует анализировать полученные показатели, в том числе коэффициент оборачиваемости дебиторской задолженности. Основная задача такого анализа — расчет скорости, с которой деньги возвращаются в компанию. Это важно для любой фирмы независимо от срока ее существования. И молодым, и опытным предприятиям необходимо знать, как быстро товар превращается в деньги. Самыми популярными коэффициентами для финансового анализа являются показатели оборачиваемости:

Оборачиваемость дебиторской задолженности, рассчитанная в днях, дает понять, какую среднюю отсрочку платежа компания предлагает своим должникам. Если этот показатель устраивает руководство, политика остается прежней, если нет, она ужесточается. Если на предприятии рассчитали оборачиваемость дебиторской задолженности по формуле по балансу и получили высокий показатель, это означает, что платежная дисциплина должников и покупателей улучшилась. Динамика показателя оборачиваемости дебиторской задолженности зависит от того, насколько жесткой кредитной политики придерживается юрлицо. Следует вместе анализировать оборачиваемость дебиторской задолженности с кредиторской. Для компании лучше, если первый коэффициент больше второго. Многих интересует норма оборачиваемости дебиторской задолженности по балансу. Поскольку показатели в значительной степени зависят от специфики деятельности компании, говорить о таких нормативах не приходится. Однако есть закономерность: чем выше коэффициент, тем лучше для финансовой устойчивости юрлица. РезюмеПод оборачиваемостью дебиторской задолженности понимают период, в течение которого кредиторы в среднем рассчитываются по своим обязательствам, а покупатели или заказчики оплачивают товары или услуги. Оборачиваемость дебиторской задолженности в днях по формуле показывает, как высвобождаются деньги для работы. Опасность низкого показателя в том, что финансовая устойчивость находится под угрозой, фирма сама может накопить долги и придется пользоваться кредитами. Коэффициент оборачиваемости дебиторской задолженности говорит о том, сколько раз в течение года предприятие получило от покупателей оплату за товар. Он показывает, насколько эффективна политика компании по отношению к контрагентам. Обратите внимание! Коэффициент оборачиваемости дебиторской задолженности также говорит о том, устойчиво ли положение юрлица на рынке в условиях конкуренции. Если показатель высокий, это значит, что контрагенты рассчитываются быстро и волноваться не о чем. Если он низкий и продолжает уменьшаться, политику следует изменить на более жесткую, возможно, даже приостановить реализацию товара в долг. Низкий коэффициент означает что:

В этом случае увеличивается потребность в оборотном капитале. Нередко приходится занимать деньги и тратиться на проценты. Коэффициент равный отношению полученной выручки от реализации продукции к среднему остатку всей дебиторской задолженности. Исходные данные для расчета - бухгалтерский баланс. Коэффициент оборачиваемости дебиторской задолженности рассчитывается в программе ФинЭкАнализ в блоке Анализ деловой активности как Коэффициент оборачиваемости средств в расчетах (всей дебиторской задолженности). Коэффициент оборачиваемости дебиторской задолженности - что показываетКоэффициент оборачиваемости дебиторской задолженности показывает сколько раз в среднем в течение года дебиторская задолженность превращалась в денежные средства . Коэффициент оборачиваемости дебиторской задолженности - формулаОбщая формула расчета коэффициента: Формула расчета по данным бухгалтерского баланса:

где стр.010 нг , стр.230 нг - начало года, стр.230 кг , стр.240 нг - начало года, стр.240 кг - конец года отчета о прибылях и убытках (форма №2). Коэффициент оборачиваемости дебиторской задолженности - значениеВысокая оборачиваемость дебиторской задолженности отражает улучшение платежной дисциплины покупателей (и других контрагентов) - покупатели вовремя погашают задолженности перед предприятием и (или) падают продажи с отсрочкой платежа (коммерческого кредита покупателям). Динамика этого показателя зависит от кредитной политики предприятия и контроля своевременности поступления оплаты. Оборачиваемость дебиторской задолженности оценивают совместно с оборачиваемостью кредиторской задолженности . Благоприятна для компании ситуация, когда коэффициент оборачиваемости дебиторской задолженности больше коэффициента оборачиваемости кредиторской задолженности. Страница была полезной? СинонимыЕще найдено про коэффициент оборачиваемости дебиторской задолженности

Если компания не меняла коммерческую политику, то снижение оборачиваемости дебиторской задолженности может свидетельствовать о том, что ухудшилась ситуация с возвратом долгов. Формула оборачиваемости дебиторской задолженности из учебников по финансовому анализу имеет недостатки, к тому же на практике финансисты делают ошибки при ее применении. Предлагаем скорректированную методику расчета. Из статьи вы узнаете: Ситуация такова, что сегодня нельзя отказаться отгружать свой товар в долг, иначе можно остаться без клиентов. В то же время, доверяя даже постоянному покупателю, тяжело предсказать доживет ли эта фирма до дня оплаты или будет ликвидирована. В таких условиях финансовый директор должен выстроить грамотную кредитную политику и регулярно анализировать в динамике структуру дебиторки и выявлять причины отклонений. Оборачиваемость дебиторской задолженности: формулаПеред финансовым специалистом стоит задача изучения дебиторов, разделения их на категории и разработки соответствующей кредитной политики для каждой группы клиентов. Оборачиваемость (срок погашения) дебиторской задолженности (ОДЗ) можно рассчитать по формуле: Выручка в этой формуле берется за отчетный период, обычно по итогам года. Но иногда необходимо рассчитать за квартал или за месяц. Средний остаток ДЗ равен сумме дебиторских долгов на начало и на конец отчетного периода, деленых пополам: ДЗ ср = (ДЗ нг + ДЗ кг)/ 2 Отчетным периодом не обязательно будет начало и конец года, часто сравнивают фактические показатели с запланированными. Например, в ООО «Вектор» на начало 2018 г. долги дебиторов составляли 1 661 тыс. руб. На конец 2018 г. – 1 104 тыс. руб. Выручка в искомом году - 17 320 тыс. руб. ДЗ ср = (1 661 000 + 1 104 000)/ 2 = 1 382 500 руб. ОДЗ = 17 320 000/1 382 500 = 12,5 Полученное значение (12,5) - коэффициент оборачиваемости дебиторской задолженности . Он показывает, что ДЗ обернулась за год двенадцать с половиной раз. Для активов высокая оборачиваемость предпочтительнее, деловая активность компании тем выше, чем выше показатели оборачиваемости. Коэффициент оборачиваемости дебиторской задолженностиНормативного значения коэффициента не существует. Идеальным было бы значение Кодз = 1, что указывает на получение денег от клиентов в день отгрузки товаров. Это нормальное ведение бизнеса и есть предприятия, у которых дебиторская задолженность отсутствует. Для большинства же компаний такое значение Кодз недостижимо. Поэтому каждое предприятие само выбирает, какой показатель отвечает его кредитной политике и оптимален в современных реалиях. Актуально изучать ОДЗ в динамике, чтобы знать, растет или падает оборачиваемость дебиторки. Рассмотрим для нашего примера (ООО «Вектор») изменение коэффициента за два года. Показатели 2018 года приведены выше, данные за 2017 г.:

В 2017 году показатели следующие: ДЗср = (1 193 000 + 1 661 000)/ 2 = 1 427 000 руб. ОДЗ = 17 695 000/1 427 000 = 12,4 Сравним оборачиваемость дебиторской задолженности за два года (Рис. 1). Рис. 1. Динамика коэффициента дебиторской задолженности ООО «Вектор» за 2017-2018 гг. Если за отчетный период коэффициент ОДЗ уменьшился, значит предприятие увеличило долю неплатежеспособных клиентов, деньги оборачиваются реже. Хотя такое изменение может быть положительным и связано, например, со стратегией продвижения на рынок, расширением доли рынка и предоставлением, в связи с этим долгосрочных отсрочек. В нашем примере этот показатель незначительно увеличился, это говорит о том, что число должников не выросло, а уменьшилось. Как видим из диаграммы, среднегодовая ДЗ снизилась и на этом фоне рост Кодз выглядит еще более внушительно. Рост коэффициента оборачиваемости ДЗ указывает на снижение доли долгов дебиторов в выручке, на снижение сроков отсрочки платежей, на снижение затрат компании в целом. Риск непогашения задолженности клиентами также снижается. В целом, кредитную политику компании в этом случае можно оценить как эффективную и оценку платежеспособности клиентов оставить без изменений, она подтверждает свою продуктивность (Таблица 1). Таблица 1. Оценка коэффициента оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности: формула по балансуКоэффициент оборачиваемости дебиторской задолженности, формула вычисления которого была представлена выше, можно определить, используя статьи (коды) баланса. Кодз = 2110/[(1230нг + 1230кг)/2], По сути, это тот же расчет, что мы применяли в примере выше. Только данные для расчета берутся из официальных документов. Важно понимать, что формула по балансу определяет ОДЗ лишь по данным бухучета, а это искажает результат по нескольким причинам:

Если стоит задача сравнить ОДЗ собственной фирмы с конкурентами, такой расчет по статьям баланса вполне допустим. Но для принятия решений по кредитной политике требуется уточненный показатель, позже мы к этому вернемся. Период оборота дебиторской задолженностиЕще один показатель, который показывает, сколько дней в среднем составляет оборот ДЗ, называется периодом оборота дебиторской задолженности. Период оборота ДЗ определяется как отношение количества дней к коэффициенту ОДЗ: Период оборота дебиторской задолженности = количество дней/ Кодз Если нас интересует этот показатель за год, то оборачиваемость дебиторской задолженности в днях будет иметь вид: Период оборота дебиторской задолженности = 365/ Кодз В нашем примере в ООО «Вектор» в 2018 году оборот долгов дебиторов составил: 365/ 12,5 = 29,2 В среднем Вектор получает денежные средства в счет погашения долга за отгруженные товары за 29,2 дней. Сведем для наглядности все формулы в единую таблицу (Таблица 2). Таблица 2. Формулы оборачиваемости дебиторской задолженности

Сами по себе показатели оборачиваемости ДЗ мало о чем говорят, требуется рассматривать их в контексте кредитной политики предприятия. Допустим, ОДЗ = 12,5 – хорошо это или плохо? Если компания разработала систему скидок и отсрочек платежа и запланированный показатель равен 10 оборотам в год, то 12,5 это отличный показатель. Оборачиваемость дебиторской задолженности: практические рекомендацииЕсли финансовому директору требуется знать коэффициент ОДЗ для своих внутренних целей, то в формуле используется не выручка по балансу, а сумма продаж в кредит. Из этой суммы нередко вычитают невозвратные долги. Например, компания - должник ликвидирована и долг получен не будет. Чтобы такие обстоятельства не влияли на конечный показатель, их не учитывают. К примеру, ООО «Вектор» пересчитала Кодз по уточненным данным и получила результат Кодз = 24. Кредитная политика компании предусматривает предоставление рассрочки в среднем в 21 день, уточненный показатель показал, что платежи задерживаются на три дня, а не на 8, как в случае расчета показателя по балансу. Это существенная поправка. Выше мы отмечали, что предприятиям важен не только уточненный показатель ОДЗ, но и этот параметр по каждому должнику. Конечно, если предприятие работает с сотнями или тысячами оптовых покупателей, невозможно, да и не имеет смысла рассчитывать ОДЗ для каждого. Но тем важнее продумать такую кредитную политику, так разделить клиентов на группы, рассчитать лимиты долгов клиентов для каждой из них, чтобы минимизировать риски. Так, некоторые компании выделяют наиболее значимых покупателей, которые делают больший процент всех продаж (принцип Парето). Для них определяют особые условия в договорах, длительную рассрочку. Для другой группы клиентов разрабатывают свои условия. Период оборота дебиторской задолженностиВыше мы рассматривали годовой период. Но для внутренних целей можно брать и меньший период, например, квартал или месяц. Допустим, финансовый директор ООО «Вектор» решил проверить, влияет ли сезонность на ОДЗ. Он взял для расчета три летних месяца и сравнил с первыми тремя месяцами года. Уточненный показатель выручки в I квартале - 4 540 тыс. руб. ДЗ ср - 293 тыс. руб. Выручка в летние месяцы составила 4 242 тыс. руб. ДЗ ср - 255 тыс. руб. Период оборота ДЗ в I квартале составил 23,5 дней. Период оборота ДЗ в летние месяцы – 27 дней. В летний период ОДЗ значительно выше. Еще один немаловажный момент. В уточненной формуле коэффициента дебиторской задолженности для внутреннего пользования учитывают и риски инфляции. Если период оборачиваемости ДЗ длительный, то величина потерь под влиянием фактора инфляции выше, в то время как сама ДЗ снижается из месяца в месяц. Подведем итог. Дебиторская задолженность является на современном этапе достаточно проблемным активом, велик как риск потери ее стоимости как в связи с инфляцией, так и просто непогашения. Поэтому важно уметь оценивать потенциальный доход компании, используя все имеющиеся подходы. ВИДЕО: Как организовать оперативный контроль дебиторкиДмитрий Гинкулов, заместитель генерального директора по экономике и финансам компании «Артпласт» рассказывает на видео, как организовать оперативный контроль ДЗ.

Разберем . В английском варианте он называется (в стандартах международной финансовой отчетности) – Receivable turnover. Данный коэффициент относится к группе показателей «Деловой активности» (Оборачиваемости). Показатели оборачиваемости отражает интенсивность (скорость оборота) использования активов или обязательств. Они определяют, как предприятие активно и эффективно ведет свою деятельность. Отсюда название у группы – «Деловая активность». Дебиторская задолженностьДебиторская задолженность – денежные обязательства предприятий и физических лиц нашему предприятию. К примеру, мы оказали услугу, отгрузили товары, а деньги еще нам в кассу не поступили. Дебиторская задолженность сопровождается косвенными потерями в доходах предприятия. Объясняется это тем, что живые деньги у нашего предприятия от оказанных услуг и отгруженных товаров еще не появились и не могут быть направлены в оборот. Помимо дебиторской задолженности, которую можно получить существует еще задолженность, которую получить нельзя. Возникает она из-за:

Именно поэтому, когда предприятие дает деньги (кредитует) другим предприятиям у него возникает кредитный риск (риск не возврата дебиторской задолженности). Чтобы его уменьшить, необходимо оценивать финансовую устойчивость и ликвидность нашего контрагента. Оборачиваемость дебиторской задолженности . Экономический смыслОборачиваемость дебиторской задолженности (аналог англ.: RT, RTR, Receivable turnover, Receivables turnover ratio )– коэффициент характеризующий эффективность взаимодействия между предприятием и контрагентами. Коэффициент показывает скорость превращения товаров или услуг компании в денежные средства (активы). Управление дебиторской задолженностьюКоэффициент оборачиваемости дебиторской задолженности дает представление об изменении дебиторской задолженности в положительную или в отрицательную сторону. Основная функция управления дебиторской задолженностью сводится к увеличению коэффициента оборачиваемости дебиторской задолженности. Это можно достичь двумя способами:

Для этого можно на раннем этапе выдачи кредита другим предприятиям проверить и оценить их на финансовую устойчивость. Следует выделить три типа кредитной политики предприятия: консервативная, умеренная, агрессивная. При консервативной политике предприятие стремится, как можно более жестко контролировать свои кредиты с целью минимизации кредитного риска. При умеренной политике предприятие берет на себя средний кредитный риск. А при агрессивной политике предприятие берет на себя большие кредитные риски. Где используется коэффициент оборачиваемости дебиторской задолженности?Данный коэффициент используется для определения путей повышения прибыльности (рентабельности) предприятия. Основные пользователи показателя – генеральный директор, коммерческий директор, руководитель отдела продаж и менеджеры по продажам, финансовый директор и финансовый менеджер, служба безопасности, юридическая служба. Коэффициент оборачиваемости дебиторской задолженности . Формула по балансуФормула расчета коэффициента оборачиваемости дебиторской задолженности выглядит следующим образом: Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности Не забывайте, что в знаменателе стоит средняя сумма, что означает, что мы должны взять дебиторскую задолженность на начало периода сложить с ее значением на конец и разделить на 2. Формула расчета коэффициента по РСБУ выглядит следующим образом: Коэффициент оборачиваемости дебиторской задолженности = стр.2110/(стр.1230нп.+стр.1230кп.)*0,5 Нп. – значение строки 1230 на начало период. Отчетный период может быть не год, а, к примеру, месяц, квартал. По старой форме бухгалтерского баланса (до 2011 года) формула расчета коэффициента равна: Коэффициент оборачиваемости дебиторской задолженности = стр.10/(стр.230+стр.240)*0,5 Период оборота дебиторской задолженностиНаряду с коэффициентом оборачиваемости дебиторской задолженности используется показатель период оборота дебиторской задолженности. Он отражает количество дней необходимых для превращения дебиторской задолженности в денежную массу. Формула расчета периода оборота дебиторской задолженности следующая: Период оборота дебиторской задолженности = 360/Коэффициент оборачиваемости дебиторской задолженности Вместо 360 можно использовать 365. Экономический смысл данного показателя заключается в определении среднего количества дней в течение, которого деньги от контрагентов предприятия поступают на его расчетный счет. Видео-урок: “Расчет ключевых коэффициентов оборачиваемости для ОАО “Газпром”

Расчет коэффициента оборачиваемости дебиторской задолженности на примере ОАО «Полюс золото»

Расчет коэффициента дебиторской задолженности для ОАО “Полюс Золото”. Баланс

Расчет коэффициента дебиторской задолженности для ОАО “Полюс Золото”. Отчет о прибылях и убытках Нормативное значение оборачиваемости дебиторской задолженностиОпределенного нормативного значения у коэффициента нет. Чем больше коэффициент оборачиваемости дебиторской задолженности тем, соответственно, выше скорость оборота денег между нашим предприятием и получателями наших товаров и услуг (нашими контрагентами). При снижении значении данного коэффициента можно сделать вывод, что наши партнеры начинают задерживать с оплатой наших товаров/услуг. Для лучшего анализа оборачиваемости дебиторской задолженности полезно рассчитать его значение по отрасли в среднем, а также для предприятия лидера по этому коэффициенту. Так появятся ориентиры значений по данному коэффициенту. Резюме Оборачиваемость дебиторской задолженности, важный финансовый показатель, определяющий эффективность работы нашего предприятия с контрагентами (партнерами). Используется данный коэффициент для анализа генеральным директором, финансовым и коммерческим директором, руководителем отдела продаж, а также менеджерами по продажам и финансовыми менеджерами. Увеличение значения коэффициента говорит о том, что у нас увеличились объемы продаж или снизилась дебиторская задолженность. Коэффициент напрямую связан с финансовой устойчивостью предприятия и его ликвидностью: чем значение выше, тем, соответственно, финансовая устойчивость и ликвидность лучше. Объясняется это тем, что мы быстрее получаем деньги за свои товары/услуги и быстрее включаем их как в производственный оборот, так и для погашения своих долгов. |

Популярное:

Новое

- Реферат: Венчурное финансирование инновационных проектов Основными составляющими успешного становления венчурного бизнеса являются

- Национальный состав пермского края на

- От светского льва до камерного петушка

- Реферат: Валовый внутренний продукт и его структура

- Доверенность в банк от юридического лица: как правильно написать

- Транспортный налог: проводки по бухгалтерии Начислить транспортный налог в 1с 8

- Как отразить в учете приобретение гсм по топливным картам

- Что такое "прямые выплаты" от ФСС и в каких регионах выплачивают такие пособия?

- Оперативный займ «911» делает жизнь легче Коротко о компании

- О программе предоставления субсидии в деталях